Monitoring - grudzień 2010 (7)

description

Transcript of Monitoring - grudzień 2010 (7)

MONITORING

MAKROEKONOMICZNY

NR 7

WARSZAWA, 5 GRUDNIA 2010

Warszawa, 05 grudnia 2010 Monitoring Makroekonomiczny SKN FM

2

WPROWADZENIE

W ostatnim miesiącu pozytywne dane o dynamice Produktu Krajowego Brutto przekroczyły wszelkie oczekiwania – aż 4,2 proc. w trzecim kwartale to wynik określany przez niektórych jako „fenomenalny”. Nie wszyscy jednak byli tak zaskoczeni – w 100 procentach trafne okazały się przewidywania Sekcji Modelowania i Prognozowania SKN FM. O tym, jak to osiągnęli możemy przeczytać w numerze („Prognozy gospodarki Polski – listopad 2010”).

Niestety na horyzoncie pojawiają się również niepokojące sygnały, tłumaczące ostrożność analityków, zwłaszcza w analizach o dłuższej perspektywie. W Polsce możemy zauważyć wyhamowanie wskaźnika produkcji przemysłowej i utrzymujące się na niskim poziomie nastroje przedsiębiorców i konsumentów. Na świecie – wzrastające ryzyko bankructwa któregoś z krajów strefy euro i obawy o spowolnienie wzrostu w Stanach Zjednoczonych i w Azji, a także niekonwencjonalne działania władz monetarnych.

Więcej o aktualnych działaniach banków centralnych dowiemy się z „Przeglądu decyzji banków centralnych”. Zachęcam również do lektury artykułów „Ciąć wydatki czy podnosić podatki?” oraz „Euro a kryzys grecki”.

Martyna Izdebska – Redaktor Naczelny

Warszawa, 05 grudnia 2010

Warszawa, 05 grudnia 2010 Monitoring Makroekonomiczny SKN FM

3

Numer: 7, 12/2010

MONITORING MAKROEKONOMICZNY Opiekun Naukowy SKN FM: Prof. dr hab. Cezary Wójcik Redakcja: Konsultant Naukowy: Dr Jarosław Janecki Martyna Izdebska, Robert Kardaś, Grzegorz Powalski

PRODUKT KRAJOWY BRUTTO

85

90

95

100

105

110

115

120

125

I II III IV I II III IV I II III IV I II III IV I II III IV I II III

2005 2006 2007 2008 2009 2010

DYNAMIKA PKB RDRDYNAMIKA KONSUMPCJI RDRDYNAMIKA INWESTYCJI RDR

PRODUKCJA PRZEMYSŁOWA

80

90

100

110

120

130

I III VVII IX XI I III V VIIIX XI I III V VII IX XI I III V VIIIX XI I III V VII IX XI I III VVII IX XI

2005 2006 2007 2008 2009 2010

25

35

45

55

65

75

Dynamika przemysłuPMI

SPRZEDAŻ DETALICZNA

80

90

100

110

120

130

I III V VII IX XI I III V VII IX XI I III V VII IX XI I III V VII IX XI I III V VII IX XI I III V VII IX

2005 2006 2007 2008 2009 2010

Dynamika sprzedaży detalicznejRdR

PKB w III kw. wzrósł realnie o 4,2 proc. wobec 3,5 proc. w II kw., pozytywnie zaskakując większość analityków.

Konsumpcja wzrosła o 3,5 proc. wobec 3,0 proc. w II kw. i jest najwyższa od I kw. 2009 r. Inwestycje wzrosły o 0,4 proc. wobec spadku 1,7 proc. kwartał wcześniej. Wpływ konsumpcji na wzrost PKB wyniósł 2,1 p.p. (wobec 1,8 p.p.), natomiast inwestycji wzrósł do 0,1 proc. (wobec -0,3 p.p.). Wpływ popytu krajowego wyniósł 4,2 p.p., a popytu zagranicznego 0 p.p. (wobec -0,4 p.p.). Dane uwzględniają październikową rewizję.

Komisja Europejska oraz Międzynarodowy Fundusz Walutowy konsekwentnie podwyższają prognozy wzro-stu PKB Polski w 2010 r. – w listopadzie do 3,5 proc.

Produkcja przemysłowa wzrosła w październiku o 8 proc. (wobec 11,8 proc.). W ujęciu miesięcznym i po uwzględnieniu czynników sezonowych, produkcja spa-dła o 0,6-proc. (we wrześniu 2009 wzrosła o 0,6 proc.).

Najwyższy wzrost zanotowali producenci wyrobów z pozostałych surowców mineralnych (o 27,5 proc.), sprzętu komputerowego, wyrobów elektronicznych i optycznych (18,4 proc.) oraz wyrobów z metali (17,2 proc.). Spadki nastąpiły m.in. w dziale wydobywczym węgla (-13,2 proc.), w produkcji napojów (9,9, proc.) i mebli (o 5,3 proc.).

Listopadowy wskaźnik PMI dla Polski wzrósł do 55,9 pkt. Do 3 pkt. pogorszyła się jednak ogólna ocena ko-niunktury (GUS) – szczególnie w branżach tekstylnej i metali. Optymizm przejawiają m.in. producenci far-maceutyków, urządzeń elektrycznych, oraz branża pa-piernicza i spożywczo-tytoniowa.

Sprzedaż detaliczna w październiku wzrosła o 9 proc. wobec 8,6 proc. miesiąc wcześniej.

Najwyższy wzrost w październiku nastąpił w branży meblarskiej i sprzętu AGD, RTV (26,1 proc.), farmaceu-tycznej i kosmetycznej (17,2 proc.) i motoryzacyjnej (16 proc.). Spada sprzedaż prasy i książek (18,7 proc.). Jednak w ujęciu MdM wzrost w porównaniu do paź-dziernika 2009 r. wykazały produkty z kategorii pozo-stałe (o 9,2 p.p. do 3,3 proc.) i z branży paliwowej (o 3,1 p.p. do 5,2 proc.) i sprzedaż w sklepach niewy-specjalizowanych (o 2,1 p.p. do 10,2 proc.). Pozostałe branże pogorszyły się co do 2009 r., zwłaszcza odzież (o 13,3 p.p. do 19 proc.) i meble (o 5,5 do 96,2).

Nastroje konsumentów utrzymują się na poziomie z początku roku, co może zmniejszyć stopę konsumpcji.

Produkcja przemysłowa i PMI (GUS, MARKIT)

Dynamika produkcji przemysłowej RdR Indeks koniunktury PMI

Sprzedaż detaliczna w cenach bieżących (GUS)

Dynamika sprzedaży detalicznej RdR

PKB, Konsumpcja i Inwestycje (GUS)

Dynamika realna PKB RdR Dynamika Konsumpcji RdR Dynamika Inwestycji RdR

Warszawa, 05 grudnia 2010 Monitoring Makroekonomiczny SKN FM

4

STOPA BEZROBOCIA

5

10

15

20

25

I III V VIIIX XI I III V VII IX XI I III VVII IX XI I III VVII IX XI I III VVII IX XI I III VVII IX

2005 2006 2007 2008 2009 2010

4700

4900

5100

5300

5500

Stopa bezrobocia rejestrowanegoPrzeciętne zatrudnienie w przemyśle (w tys.)

INFLACJA

99

100

101

102

103

104

105

I III V VII IX XI I III V VII IX XI I III V VII IX XI I III V VII IX XI I III V VII IX XI I III V VII IX

2005 2006 2007 2008 2009 2010

INFLACJA CPIINFLACJA BAZOWA

STOPY PROCENTOWE

3,00

3,50

4,00

4,50

5,00

5,50

6,00

6,50

7,00

I III VVII IX XI I III V VIIIX XI I III V VIIIX XI I III V VII IX XI I III V VII IX XI I III VVII IX XI

2005 2006 2007 2008 2009 2010

Serie1Serie2Stopa referencyjna

W październiku stopa bezrobocia utrzymała się na po-ziomie 11,5 proc. Zatrudnienie w przemyśle wzrosło do 5375,4 tys. osób.

Ministerstwo Pracy i Polityki Społecznej wiąże nie-znaczny bezwzględny wzrost bezrobocia z zakończe-niem umów na czas określony z sezonu letniego oraz spadkiem liczby ofert pracy o 11,7 proc. Najwyższy względny wzrost bezrobocia w wystąpił w woj. zachod-niopomorskim (o 1,6 proc.), śląskim i małopolskim. Przeciętne wynagrodzenie w przedsiębiorstwach wzro-sło o 3,9 proc. wobec 2009 r. do 3440,22 zł brutto.

Komisja Europejska wskazuje na wyhamowywanie dynamiki zatrudnienia w Polsce, co może wpłynąć na ograniczenie potencjału wzrostu konsumpcji.

Inflacja CPI wyniosła w październiku 2,8 proc. i była wyższa od celu inflacyjnego NBP (2,5 proc., +/- 1 p.p.). Wzrost ten przekroczył oczekiwania Ministerstwa Go-spodarki (MG) o 0,1 p.p.

Zgodnie z prognozami analityków MG, główny wpływ na inflację w październiku miał wzrost cen żywności (o 1,1 proc. m/m), a także wyższe opłaty związane z mieszkaniem. Szybciej od ogólnego wskaźnika cen rosły ceny odzieży i obuwia oraz ceny w edukacji. Spadek zanotowały ceny w łączności oraz rekreacji i kulturze.

W listopadzie wzrost cen powinien być zbliżony do październikowego. Analitycy MG szacują natomiast, że w grudniu 2010 r. nie powinien on przekroczyć 3 proc.

Zgodnie z naszymi przewidywaniami RPP pozostawiła stopę referencyjną na poziomie 3,5 proc. Pomimo prze-widywań dalszego wzrostu inflacji, RPP uważa presję inflacyjną i płacową za ograniczone, podkreślając wciąż wysokie ryzyko osłabienia wzrostu gospodarczego na świecie.

Krótkoterminowe stopy WIBOR wobec braku oczeki-wań co do zacieśniania polityki pieniężnej utrzymują się wciąż poniżej poziomu 4 procent – średnia dzienna sto-pa WIBOR 1M wyniosła w listopadzie 3,61 proc., a WIBOR 3M wzrosła o 0,03 p.p. do poziomu 3,86 proc.

W ostatnim miesiącu MF nie przeprowadzało emisji 52-tyg. bonów skarbowych, rentowność na aukcji 25 października wyniosła 4,06 procent. Najbliższa warun-kowa aukcja ma się odbyć 20-22 grudnia br.

Stopa bezrobocia i zatrudnienie w przemyśle (GUS)

Inflacja

(NBP, GUS)

Inflacja CPI Inflacja bazowa po wyłączeniu cen administrowanych

Stopa bezrobocia rejestrowanego (w proc., lewa oś)

Przeciętne zatrudnienie w przemyśle (w tys., prawa oś)

Stopa referencyjna, WIBOR 1M i WIBOR 3M

(NBP, Stooq.pl)

WIBOR 1M (średnie miesięczne) WIBOR 3M (średnie miesięczne) Stopa referencyjna NBP

Warszawa, 05 grudnia 2010 Monitoring Makroekonomiczny SKN FM

5

BILANS PŁATNICZY

20000,0

25000,0

30000,0

35000,0

40000,0

45000,0

50000,0

I III VVIIIX XI I III VVIIIXXI I III VVIIIX XI I III VVIIIX XI I III VVIIIX XI I III VVIIIX

2005 2006 2007 2008 2009 2010

-7 000

-6 000

-5 000

-4 000

-3 000

-2 000

-1 000

0

1 000

importEksportbilans obrotów bieżących

KURSY WALUTOWE

3,2000

3,4000

3,6000

3,8000

4,0000

4,2000

4,4000

4,6000

4,8000

I III VVI IX XI I III V VI IXXI I III V VI IX XI I III V VIIX XI I III V VI IXXI I III VVI IX XI

2005 2006 2007 2008 2009 2010

2,0000

2,2000

2,4000

2,6000

2,8000

3,0000

3,2000

3,4000

3,6000

3,8000

EUR/PLN (LEWA OŚ)USD/PLN (PRWA OŚ)

1,1

1,2

1,3

1,4

1,5

1,6

I III V VI IX XI I III V VI IX XI I III V VI IX XI I III V VI IX XI I III V VI IX XI I III V VI IX XI

2005 2006 2007 2008 2009 2010

EUR/USD

Szacunkowe dane NBP za wrzesień wskazują, że saldo obrotów bieżących wyniosło -5,6 mld zł. Pogorszyło się zatem o 12 procent m/m, ponad dwukrotnie niż rok wcześniej. Główną przyczyną był drastyczny spadek dodatniego salda transferów bieżących oraz wzrost ujemnego salda dochodów w porównaniu do września 2009 r.

Eksport wzrósł o 16 procent MdM, a import o 12 procent, lecz tempo wzrostu było wolniejsze niż rok wcześniej. W porównaniu do września 2009 r. wartość eksportu była wyższa o 12 procent, a importu o blisko 18 procent.

Saldo obrotów towarowych, dzięki szybszemu wzrostu eksportu, zmniejszyło deficyt o 35 procent MdM. We wrześniu ubiegłego roku odnotowano nieznaczne dodatnie saldo handlowe.

Kurs EUR/PLN w listopadzie był w miarę stabilny. Do 22. fluktuował w granicach 3,90-3,95 zł, jednak na koniec miesiąca wzrósł do poziomu 4,07 zł. Kurs USD/PLN w listopadzie wykazywał stały trend wzrostowy (z 2,74 zł na 3,13 zł).

Złoty tracił na wartości przede wszystkim ze względu na pogorszenie się nastrojów, które miało związku z kryzysem w Irlandii. Dodatkowo sytuację pogarszały napięcia na linii Korea Południowa - Korea Północna.

Polską walutę wspierać będzie na pewno dobry odczyt danych o PKB naszego kraju w III kw. Dodatkowo umocni się ona dzięki notowaniom indeksu PMI dla rodzimego sektora przemysłowego oraz umiarkowa-nej stabilizacji sytuacji na światowych rynkach.

Kurs EUR/USD wykazywał stałą tendencję spadkową, zaczynając od poziomu 1,40 USD za euro, a kończąc na 1,30 na koniec miesiąca.

Irlandzkie kłopoty w połączeniu z rosnącymi rynkowy-mi stopami procentowymi to dość niekorzystna kombi-nacja dla wspólnej waluty, która doprowadziła do bardzo silnych spadków w notowaniach EUR/USD.

Można mniemać, że w najbliższych tygodniach sytuacja na rynku ulegnie uspokojeniu, co pozwoliłoby na pewne odreagowanie w notowaniach eurodolara.

EUR/USD

Kurs EUR/PLN i USD/PLN (NBP)

EUR/PLN (lewa oś) USD/PLN (prawa oś)

Kurs EUR/USD (EBC)

Eksport i import, rachunek obrotów bieżących w mln zł (NBP)

Import (lewa oś) Eksport (lewa oś) Rachunek obrotów bieżących (prawa oś)

Warszawa, 05 grudnia 2010 Monitoring Makroekonomiczny SKN FM

6

SUROWCE

200

400

600

800

1000

1200

1400

I III V VI IX XI I III V VI IX XI I III V VI IX XI I III V VI IX XI I III V VI IX XI I III V VI IX XI

2005 2006 2007 2008 2009 2010

20

40

60

80

100

120

140

złoto usd/uncja lewa ośropa usd/bar

NOTOWANIA GIEŁDOWE

20000

30000

40000

50000

60000

70000

80000

I III VVIIIX XI I III VVII IX XI I III VVIIIX XI I III VVII IX XI I III VVII IX XI I III VVIIIX XI

2005 2006 2007 2008 2009 2010

1000

1500

2000

2500

3000

3500

4000

WIG (LEWA OŚ)WIG20 (PRAWA OŚ)

INFLACJA W STREFIE EURO I USA

97

98

99

100

101

102

103

104

105

106

I III V VII IX XI I III V VII IX XI I III V VII IX XI I III V VII IX XI I III V VII IX XI I III V VII IX

2005 2006 2007 2008 2009 2010

Inflacja HICP w strefie euroInflacja CPI w Stanach Zjednoczonych

Kurs złota wykazywał tendencję rosnącą na początku listopada, aby w połowie spaść poniżej wartości wyj-ściowych. Najwyższa wartość wyniosła 1421 USD, ko-niec miesiąca zamknięto na poziomie 1364,57 USD za uncję. Cena ropy WTI wahała się pomiędzy 80,4 USD a 90 USD za baryłkę.

W pierwszej połowie miesiąca ropa taniała, jednak w drugiej połowie można było zaobserwować zdecydo-waną tendencję wzrostową. Wiąże się to z informacjami o stanie zapasów tego surowca na rynku amerykańskim, co doprowadziło do ustalenia najwyższej od dwóch lat ceny.

Sytuacja na rynku złota była stymulowana analogiczny-mi czynnikami, jak na rynku walutowym. W długim okresie kurs złota będzie wzrastał. Ceny ropy powinny się zaś ustabilizować.

Na koniec listopada WIG zamknął się na poziomie 45 361 pkt., a WIG20 2 611 pkt. Nastąpiła korekta no-towań po dwóch miesiącach wzrostów, o 2,5 proc. po-równując do końca października. Średnia dzienna war-tość obrotów WIG20 wzrosła o 10 proc. do 1,57 mld zł.

Notowania WIG20 do połowy listopada utrzymywały trend wzrostowy zyskując od początku miesiąca 2,25 proc. W drugiej połowie miesiąca trend się odwró-cił, indeks stracił 5 procent od listopadowego szczytu, zatrzymując się w okolicach 2610 pkt.

Opinie analityków co do wystąpienia tzw. rajdu Święte-go Mikołaja są podzielone. Z jednej strony podejmowa-ne są działania stymulujące gospodarkę i uruchomienie mechanizmu carry-trade w USA, z drugiej otwartą jest kwestia spowolnienia rozwoju gospodarek azjatyckich oraz problemy sektora finansowego w peryferyjnych krajach strefy euro.

Inflacja HICP w strefie euro wzrosła w październiku do 1,9 proc., co było zgodne z prognozami analityków, zaś inflacja CPI w Stanach Zjednoczonych do 1,2 proc.

Najniższy roczny wskaźnik inflacji odnotowano w Irlandii (-0,8 proc.), na Łotwie (0,9 proc.) i Słowacji (1 proc.), najwyższy zaś w Rumunii (7,9 proc.) i Grecji (5,2 proc.). W ujęciu rocznym najbardziej wzrosły ceny transportu (4,3 proc.) oraz alkoholu i wyrobów tytonio-wych (3,4 proc.), najniższy poziom osiągnęły ceny łącz-ności (-1,1 proc.) oraz rekreacji i kultury (0,1 proc.).

Eurostat prognozuje, że w listopadzie poziom inflacji HICP utrzyma się na obecnym poziomie. W USA zdania członków FOMC są podzielone, część z nich obawia się nadmiernej inflacji w najbliższym czasie, z czego można wnioskować, że będą próbowali jej przeciwdziałać.

Cut-off date: 30.11.2010r. Dane prezentowane są w ujęciu rocznym, o ile nie zaznaczono inaczej.

Ceny złota i ropy naftowej (Economagic, LBMA)

Złoto (USD/uncja, lewa oś) Ropa (USD/baryłka, prawa oś)

Notowania indeksu WIG i WIG20

(GPW)

WIG (lewa oś) WIG20 (prawa oś)

Inflacja HICP w strefie euro Inflacja CPI w Stanach Zjednoczonych

Inflacja w strefie euro i Stanach Zjednoczonych (Eurostat, Fed)

Warszawa, 05 grudnia 2010 Monitoring Makroekonomiczny SKN FM

7

Przegląd decyzji głównych banków centralnych

Robert Kardaś

0,00%

1,00%

2,00%

3,00%

4,00%

5,00%

6,00%

I III VVIIIXXI I III VVIIIXXI I IIIVVIIIXXI I III VVIIIXXI I III VVIIIXXI I IIIVVIIIXXI I III VVIIIXXI I III VVIIIXXI I IIIVVIIIXXI I III VVIIIXXI

2001 2002 2003 2004 2005 2006 2007 2008 2009 2010

EBC BoJ FED NBS BoE

Źródło: opracowanie własne na postawie danych z banków centralnych danych krajów.

Data ostatniej zmiany

Aktualna stopa procentowa

EUROPEJSKI BANK CENTRALNY (EBC) 05.05.2009 1,00 %

EBC prognozuje kontynuację ożywienia gospodarczego, dzięki rosnącemu eksportowi i popytowi wewnętrznemu oraz umiarkowany trend inflacyjny, z obecnego poziomu 1,9 proc. w 2011 r. Prezes EBC podkreślił, że wszelkie niekonwen-cjonalne środki pomocy płynnościowej są przejściowe, a stopy procentowe mogą być podwyższone nawet przed ich wy-gaśnięciem.

BANK REZERWY FEDERALNEJ (FED) 16.12.2008 0-0,25 %

Oczekuje się gołębiej polityki FED w najbliższym czasie, która bazuje na oczekiwaniach rozwoju gospodarki w warun-kach niskich stóp, stłumionej presji i stabilnych oczekiwań inflacyjnych. Celem jest wspieranie wzrostu zatrudnienia i stabilność cen, co postrzegane jest przez część rynku jako zapowiedź dalszych działań stymulacyjnych i pomocowych w razie niekorzystnych zmian.

BANK ANGLII (BoE) 05.03.2009 0,50 %

Inflacja powyżej 3 proc. i jej możliwy wzrost wskutek podwyżki VAT o 2,5 proc. od 2011 r. nie skłania póki co do pod-wyżki stóp. Lepsze od oczekiwanych są dane dotyczące wzrostu PKB (2,8 proc.), lecz surowa polityka fiskalna zagraża stabilnemu wzrostowi. Pula wartego 200 mld funtów programu odkupu aktywów, pomimo jej wyczerpania w styczniu br., nie została poszerzona.

NARODOWY BANK SZWAJCARII (SNB) 12.03.2009 0,25 %

NBS zwraca uwagę na wciąż niezrównoważony rozwój gospodarek strefy euro, jej głównego rynku zbytu, i będzie wspie-rać eksport i walkę z deflacją przez politykę niskich stóp – szczególnie od czerwcowej zapowiedzi wycofania się z 15 miesięcznej polityki przeciwdziałania umocnieniu franka.

BANK JAPONII (BoJ) 05.10.2010 0-0,10 %

Władze BC przewidują wolne tempo wzrostu, które przyspieszy wraz z globalnym ożywieniem. Wskaźnik CPI maleje w ujęciu rocznym, choć prognozy są niejednoznaczne – CPI może wzrosnąć wskutek ożywienia lub spaść przez niższe śred-nio i długookresowe oczekiwania inflacyjne. Dla wzmocnienia łagodnej polityki monetarnej uruchomiono także program odkupu ryzykownych aktywów wartości 35 bln jenów.

Stopy referencyjne banków centralnych

Warszawa, 05 grudnia 2010 Monitoring Makroekonomiczny SKN FM

8

Prognozy Gospodarki Polskiej – listopad 2010

Sekcja Modelowania i Prognozowania Makroekonomicznego SKN FM W ostatnim miesiącu Sekcja MPiM przy SKN Finansów Międzynarodowych dokonała kolejnej już od zeszłego semestru publikacji. Udało nam się przygotować, jak sądzimy, w miarę rzetelne szacunki oraz progno-zy dotyczące różnych aspektów gospodarki polskiej w IV kwartale 2010, oraz w pierwszych 3 kwartałach 2011 roku. Prognozy te zostały stworzone na bazie modeli ekonometrycznych VAR, ARIMA, oraz KMNK, przy kon-sultacjach naukowych dr Katarzyny Lady z Uniwersytetu Warszawskiego. Następnie zostały skorygowane w ramach korekt eksperckich na bazie naszej wiedzy dotyczącej trendów mających obecnie miejsce w gospodarce, nie tylko polskiej, ale i światowej.

Szacunki zostały podzielone na trzy zasadnicze kategorie: wzrostu gospodarczego (PKB, spożycie indywi-dualne, nakłady brutto na środki trwałe i handel zagraniczny), rynku pracy (bezrobocie rejestrowane, bezrobocie BAEL i wynagrodzenia) oraz inflacji. Od razu trzeba podkreślić, że w większości wymienionych składowych daje się zauważyć dość mocny optymizm naszej sekcji dotyczący przyszłej kondycji polskiej gospodarki.

Przeważnie największe emocje budzi wartość PKB i jego dynamika w poszczególnych okresach, dlatego

też jemu poświęciliśmy najwięcej miejsca. Uważamy, że tendencje zwyżkowe wielu wskaźników wyprzedzają-cych (podaż pieniądza, stan zapasów, wykorzystanie mocy produkcyjnych, prognozy przedsiębiorców) świad-czą o początku fazy wzrostowej cyklu koniunkturalnego. Na korzyść dynamiki PKB powyżej 4% w skali roku przemawia wzrost konsumpcji oraz eksportu, a także podejmowanie śmielszych inwestycji przez przedsiębior-ców. Oczekujemy, że na początku 2011 roku RPP podniesie stopy procentowe, co w połączeniu ze spodziewa-nym „drugim dnem” kryzysu finansowego w USA, a w konsekwencji także w Japonii i Europie, pogorszy pol-ski eksport. Liczymy jednak na to, że konsumpcja i inwestycje wypełnią skutecznie lukę po tymże eksporcie. Dlatego też prognozujemy dynamikę PKB na poziomie 4,5% w IV kwartale tego roku, a następnie 4,7%, 4,5%, oraz 4,3% w III kwartale 2011 roku.

Ostatnio obserwowane jest zwiększające się zadłużenie polskich gospodarstw domowych, związane po-

niekąd z rosnącym zadłużeniem publicznym, o którym informuje nas licznik umieszczony w centrum Warsza-wy. Okazuje się, że średniookresowo zadłużenie gospodarstw domowych może prowadzić do pozytywnych re-zultatów, takich jak przewidywany wzrost spożycia indywidualnego, zwiększający dynamikę PKB. Dynamika spożycia będzie się kształtować od 3,2% do nawet 3,9% w III kwartale 2011 roku.

Według najnowszych danych 13% przedsiębiorców uważa, że posiadane zdolności produkcyjne są zbyt ma-

łe więc w najbliższym czasie należy się spodziewać wzrostu nakładów brutto na środki trwałe. Początkowo wzrost ten będzie się kształtował w granicach 4,4%, by poprzez wartości 5,1% i 6% osiągnąć w III kwartale 6,5%.

W przypadku eksportu i importu sekcja zachowuje umiarkowany optymizm, co wynika z wielu nakładają-

cych się na siebie czynników, takich jak przewidywane zmniejszenie dynamiki gospodarki Niemiec w przy-szłym roku, przewidywana aprecjacja złotego wobec dolara i euro wynikająca z obecnego luzowania polityki pieniężnej przez FED, oraz prawdopodobnego podniesienia stóp procentowych przez RPP. Należy jednak pa-miętać, że w 2010 roku dynamika wzrostu eksportu i importu była dość wysoka. Z jednej strony będziemy ob-serwować spadek dynamiki tych dwóch zmiennych, z drugiej strony nawet w III kwartale będzie to wzrost w porównaniu do roku poprzedniego o 8,7%, oraz 7% w przypadku importu.

Wzrost nakładów na inwestycje zapewne spowoduje w następnych kwartałach 2011 delikatny spadek za-

równo bezrobocia rejestrowanego, jak bezrobocia BAEL. Wiąże się z tym także dynamika wynagrodzeń. Bę-dzie ona co prawda hamowana początkowo przez wyższe bezrobocie, jednakże jego obniżenie w II kwartale 2011, oraz wzrost dynamiki PKB spowodują wzrost wynagrodzeń realnych na poziomie pomiędzy 2% i 3% w stosunku do analogicznego okresu roku poprzedniego.

Warszawa, 05 grudnia 2010 Monitoring Makroekonomiczny SKN FM

9

Przewidywany w naszej prognozie wzrost inflacji wiąże się nie tylko ze zjawiskami czysto makroekono-micznymi, ale też statystycznymi, co zapewne zainteresuje wszystkich miłośników statystyki. Na zwiększanie się inflacji w 2011 roku wpływać będą m.in. efekty bazy spowodowane wzrostem cen żywności pod koniec 2010 roku i podwyższonym VAT-em, oraz niektórymi cenami regulowanymi w 2011. Jej wartość wahać się jednak będzie w bezpiecznym przedziale 2,8% - 3%.

W celu poznania szczegółów zachęcamy do lektury naszej broszury, w szczególności tabeli z konkretnymi, prognozowanymi wartościami liczbowymi. W momencie publikacji tego artykułu wiadomo już, że szacowana przez nas wartość dynamiki PKB w III kwartale 2010 r. na poziomie 4,2% okazała się trafna w 100%. Połowa wzrostu (2,1%) wypracowana została przez konsumpcję prywatną, 0,8% przez spożycie publiczne, 1,2% przez odbudowywanie zapasów przez firmy a jedynie 0,1% przez inwestycje, wpływ handlu zagranicznego był neu-tralny. Potwierdza to nasze prognozy co do tego, że wzrost w najbliższych kwartałach napędzany będzie głów-nie przez popyt krajowy i miejmy nadzieje odradzające się inwestycje prywatne (ich dynamika w III kwartale wyniosła skromne 0,4%).

Ciąć wydatki czy podnosić podatki? Którędy wiedzie droga do zdrowych finansów publicznych w Polsce? Aleksander Olechnowicz

Wszyscy wiemy, co czynić, ale nie wiemy, jak zostać ponownie wybranym po tym, jak już to zrobimy.

– Jean-Claude Juncker, premier Luksemburgu

Stan finansów publicznych w Polsce budzi zaniepokojenie. W 2009 r. deficyt sektora instytucji rządowych i samorządowych wyniósł 7,2% PKB (czyli ok. 50,7 mld zł) i według prognoz Ministerstwa Finansów w latach 2010-2011 deficyt wyniesie 6,9% oraz 5,9% PKB odpowiednio. Wysoki deficyt sektora finansów publicznych, przekraczający wzrost PKB, przekłada się na rosnący dług publiczny w porównaniu do gospodarki, który w tym roku przekroczył już 750 mld zł (ok. 55 % PKB). W br. na obsługę długu publicznego rząd przeznaczy ok. 38 mld zł, czyli przeciętnie każdy Polak zapłaci ok. 1000 zł za obsługę długu zaciągniętego wcześniej. Art. 216 punkt 5 Konstytucji nakłada na rząd silne zobowiązanie do ograniczenia deficytu budżetu, jeżeli dług publiczny przekroczy 60% PKB. Progi ostrożnościowe zmuszają rząd do zastanowienia się nad reformą finansów publicz-nych.

Cena płacona za cywilizację

Od zakończenia II wojny światowej nastąpiła gwałtowna poprawa jakości życia na świecie, szczególnie w krajach rozwiniętych. To poskutkowało wydłużeniem się przeciętnej długości życia i zmniejszeniem współ-czynnika dzietności. Zwiększył się znacznie odsetek osób w wieku poprodukcyjnych kosztem osób w wieku produkcyjnym. Zmiana demograficzna w krajach rozwiniętych doprowadziła do silnego wzrostu wielkości wy-datków socjalnych.

Często Polskę pomyłkowo porównuje się do Szwecji i twierdzi się, że w odniesieniu do skali gospodarki rząd nie wydaje wcale tak dużo. Owszem nie istnieje sztywnego limitu wielkości sektora publicznego. Zależy on od kraju i jego rozwoju społeczno-gospodarczego. Dlatego Polskę należy porównywać ze Szwecją, gdy była na podobnym poziomie rozwoju gospodarczego, jaki ma teraz Polska (czyli początek lat 60.). Okaże się wtedy, że Polska ma obecnie rozdmuchane wydatki rządowe, a udział wydatków sektora publicznego w relacji do PKB (ok. 46,5% PKB w 2010 r. wg Ministerstwa Finansów) jest w Polsce wyższy niż ówcześnie w Szwecji (nie-znacznie pow. 30%). Polska nie powinna być bardziej opiekuńcza niż kraje skandynawskie. Rząd powinien zre-

Warszawa, 05 grudnia 2010 Monitoring Makroekonomiczny SKN FM

10

formować wydatki sektora finansów publicznych, obniżając wielkość wydatków sztywnych (ok. 75% wszyst-kich wydatków), szczególnie transferów społecznych.

Klin podatkowy

W celu sfinansowania coraz wyższych transferów socjalnych państwo jest zmuszone do podwyższania po-datków. W trakcie dyskusji nad stanem finansów publicznych w Polsce warto podkreślić zniekształcający wpływ podatków na rynek pracy. Wysokie podatki zniechęcają potencjalnych pracowników do podejmowania pracy, a pracodawców do tworzenia miejsc pracy. Nie powinno się podnosić podatków w kraju o niskim współ-czynniku aktywności zawodowej, ponieważ to doprowadzi do jeszcze niższej stopy zatrudnienia. Polska ma jeden z najniższych współczynników aktywności zawodowej ludności – 59,3% w 2009 r. wg danych Eurostat, przy 64,6% w UE-27 oraz 67,6% w USA. Klin podatkowy w Polsce stanowi blisko 40% obciążeń związanych z zatrudnianiem pracownika. W 2008 r. pod względem wysokości pozapłacowych kosztów pracy Polska uloko-wała się na 14. miejscu wśród 30 państw należących do Organizacji Współpracy Gospodarczej i Rozwoju (OECD).

Uważam, że Polskę „nie stać” na tak wysoki klin podatkowy. Według raportu Doing Business 2010 Polska znajduje się na 121. miejscu na świecie pod względem ogólnej oceny łatwości płacenia podatków. Nie tylko wysokie obciążenia podatkowe, ale również uciążliwe regulacje podatkowe są w Polsce istotnym hamulcem rozwoju gospodarczego. Jeżeli chcemy się rozwijać tak, jak tygrysy azjatyckie, albo kraje nadbałtyckie, to po-winniśmy mieć równie niskie opodatkowanie i uproszczony system podatkowy.

Cykl polityczny

W wyborze pomiędzy cięciem wydatków a podnoszeniem podatków, wybieram trzecie. A mianowi-cie, wprowadzenie reguł fiskalnych. Cykl koniunkturalny jest zawsze sprzężony z cyklem politycznym. Dlatego w Polsce, kraju, w którym co cztery lata zmienia się elita rządząca, a Ministra Finansów w ostatnich dwudziestu latach naznaczano 22 razy, istnieje potrzeba wprowadzenia przepisów ograniczających wpływy rządowe.

Nie ma jednoznacznej zależności pomiędzy redukcją deficytu publicznego a sukcesem w wyborach parla-mentarnych. Przykładowo – Margaret Thatcher, zagorzała przeciwniczka opiekuńczej roli państwa w gospodar-ce, była najdłużej urzędującym brytyjskim premierem w XX w. – piastowała ten urząd przez trzy kadencje. Po-litycy lubią rozdawać różne przywileje, podwyżki i premie, próbując kupić w ten sposób wyborców. Jednak w ostatecznym rozrachunku, to społeczeństwo finansuje zwiększone wydatki poprzez wzrost podatków. Dlatego warto zwiększać świadomość społeczeństwa na rzecz ograniczenia wydatków, szczególnie tych populistycz-nych, jak np. dopłaty do KRUS albo becikowe.

Euro a kryzys grecki

Aneta Ochwat W obliczu informacji płynących z krajów z grupy PIIGS toczy się dyskusja na forum międzynarodowym dotycząca przyszłości i stabilności strefy euro. Jednym z tematów poruszanym przez analityków jest wpływ załamania gospodarczego w Grecji na przyjęcie wspólnej waluty przez pozostałe kraje członkowskie. Uzupeł-niająca część dokumentu przygotowanego przez Ministerstwo Finansów „Kryzys grecki – geneza i konsekwen-cje” zawiera analizę oddziaływania kryzysu na pozostałe kraje Europy.

Warszawa, 05 grudnia 2010 Monitoring Makroekonomiczny SKN FM

11

Problemy greckie przed wejściem do strefy euro Po raz pierwszy od powstania Unia Europejska musi stawić czoła tak trudnej sytuacji. Niewątpliwie UE będzie musiała wdrożyć odpowiednie rozwiązania systemowe na wypadek wystąpienia podobnych sytuacji. Już po ujawnieniu problemów w Grecji zwiększyło się poparcie polityczne w państwach członkowskich UE dla reform zmierzających w kierunku większej koordynacji krajowych polityk gospodarczych i wzmocnienia pod-staw instytucjonalnych Unii. Dotychczas większość krajów nie przejmowała się zanadto deficytem przekracza-jącym ustalone w Traktacie z Maastricht 3 proc. PKB. Konieczne będzie zatem wzmocnienie mechanizmów dyscyplinujących. Symptomy pogarszającego się stanu greckiej gospodarki można było dostrzec jeszcze przed przystąpieniem tego państwa do strefy euro w 2001 r. Trudno było ocenić skalę trudności Grecji – kraj dopuszczał się manipu-lacji danymi statystycznymi. Wśród najważniejszych zaniedbań rządu greckiego wymienia się preferencyjne traktowanie przedsiębiorstw państwowych, sztywność rynku pracy oraz brak przejrzystości instytucjonalnej i legislacyjnej. Grecja nie podjęła odpowiednich reform przeciwdziałających spadku konkurencyjności gospodarki. Skala problemu została ujawniona w okresie kryzysu finansowego w 2009 r., kiedy to zrewidowano prognozy deficytu sektora instytucji rządowych i samorządowych z wcześniejszych 3,7 proc. PKB do 12,7 proc. PKB. Ostateczne dane Eurostatu wykazały, że deficyt sektora wyniósł 13,6 proc. PKB. Rewizja statystyk Grecji przyczyniła się do spadku wiarygodności tego kraju oraz jego ocen ratingowych, co z kolei przełożyło się na spadek cen akty-wów greckich na rynkach finansowych. Odpowiedzialność za wspólną walutę Można oczekiwać, że Unia Europejska dołoży wszelkich starań, aby taka sytuacja więcej się nie powtórzy-ła. Szczególnie, że Grecja otrzyma łącznie w ciągu 3 lat aż 110 mld euro, Irlandia 85 mld euro, a w kolejce do unijnej kasy stoi już Portugalia, która zresztą też jest podejrzewana o manipulacje na danych statystycznych. Jak powiedział Axel Weber, szef niemieckiego banku centralnego "Rządy państw strefy euro są świadome swojej odpowiedzialności za wspólną walutę i uczynią wszystko, by utrzymać ją przy życiu w obecnej postaci". W naj-bardziej pesymistycznym scenariuszu, ratować trzeba będzie również Hiszpanię. Wedle wyliczeń te cztery kraje łącznie będą wymagały sumie 1,070 biliona euro. Na Europejski Fundusz Stabilizacyjny przeznaczono 925 mld euro. Jak twierdzi Weber „Z powodu takiej różnicy euro nie upadnie”. Wnioski dla Polski Zaostrzenie regulacji można uznać za pozytywny aspekt załamania gospodarczego. Autorzy raportu po-twierdzają tę tezę. Przewidują, że Komisja Europejska i Europejski Bank Centralny będą przykładały jeszcze większą wagę do wypełniania kryteriów konwergencji. Oznacza to, że Polska powinna rozpocząć konieczne reformy, jeszcze przed wprowadzeniem złotego do ERM II, w trakcie którego możliwości stosowania narzędzi polityki pieniężnej i kursowej będą znacznie ograniczone. Przykład Grecji pokazał, że kraje wstępujące do stre-fy euro muszą być przygotowane na zmianę i muszą w pełni zrealizować warunki konwergencji. Istnieje duże prawdopodobieństwo, że Unia Europejska przeprowadzi odpowiednie reformy w strefie euro zanim Polska przyjmie wspólną walutę. We wrześniu 2008 roku rząd zapewniał, że będzie chciał wejść do strefy euro w 2011 roku. Jednak niesprzyjająca koniunktura przekreśliła te plany. W rezultacie w grudniu 2009 r. nie wypełniliśmy większości z kryteriów konwergencji nominalnej poza kryterium stóp procentowych. Zostaliśmy również objęci procedurą nadmiernego deficytu. Jeżeli zatem wejdziemy do strefy euro, to raczej po przeprowadzeniu w niej odpowiednich reform.

Warszawa, 05 grudnia 2010 Monitoring Makroekonomiczny SKN FM

12

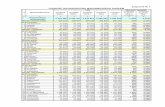

ZAŁĄCZNIK STATYSTYCZNY

a) Wzrost w proc. rok do roku ; b) Poziom w proc ; c) Wzrost eksportu liczony jest na podstawie danych w euro; d) Na koniec miesiąca Źródło: GUS, NBP, Reuters

DANE MIESIĘCZNE 2010

IV V VI VII VIII IX X

Produkcja przemysłowaa 9,7 13,5 14,5 10,5 13,5 11,8 8,0

Indeks PMI 52,5 52,2 53,3 52,1 53,8 54,7 55,6

Sprzedaż detalicznaa -1,6 4,3 6,4 3,9 6,6 8,6 9,0

Wskaźnik ufności kons. (bieżący) -14,7 -12,3 -19 -11,5 -16 -20,9 -19,2

Inflacja CPI YoYb 2,4 2,2 2,3 2,0 2,0 2,5 2,8

Inflacja CPI MoMb 0,4 0,3 0,3 -0,2 -0,4 0,6 0,5

Inflacja PPI YoYb -0,4 1,9 2,1 3,8 4,1 4,3 4,0

Wynagrodzenia w przedsiębiorstwacha

3,2 4,8 3,5 2,1 4,3 3,7 3,9

Bezrobocie rejestrowaneb 12,3 11,9 11,6 11,4 11,3 11,5 11,5

Eksporta,c , dane miesięczne NBP 21,5 24,3 28,6 16,0 25,0 18,0 -

Importa,c , dane miesięczne NBP 23 29,6 27,8 20,0 28,2 24,0 -

Eksport wg GUSa,c, dane kumulowane

18,9 21,6 22,1 21,7 20,6 20,4 -

- kraje rozwinięte 18,5 21,5 21,6 21 19,6 19,1 -

- kraje UE 17,2 20,8 21,3 20,7 18,1 18,7 -

- kraje rozwijające się 28,9 30,5 28 28,4 26,6 25,4 -

- kraje Europy Śr. - Wsch. 14,9 16,3 20,9 24 28,2 30,1 -

Rachunek obrotów bieżących w mln euro

-336 -889 -1 004 -889 -1004 -1417 -

Napływ bezpośrednich inwestycji zagranicznych netto, w mln euro

430 675 -535 140 910 547 -

Kurs EURd, w zł 3,9 4,08 4,14 4,00 4,00 3,99 3,99

Kurs USDd, w zł 2,93 3,31 3,39 3,07 3,15 2,93 2,88

WIBOR 3Ma, średnia miesięczna 3,92 3,85 3,86 3,84 3,81 3,82 3,83

Główna stopa NBPb 3,5 3,5 3,5 3,5 3,5 3,5 3,5

DANE KWARTALNE 2009 2010 I II III IV I II III

PKBa 0,5 1,0 1,7 3,3 3,0 3,5 4,2

Inwestycjea -1,0 -3,6 -1,7 0,8 -12,8 -1,7 0,4

Konsumpcjaa 3,0 1,3 2,3 1,7 2,2 3,0 3,5

Bezrobocie BAELb 8,3 7,9 8,1 8,5 10,6 9,5 9,1

Warszawa, 05 grudnia 2010 Monitoring Makroekonomiczny SKN FM

13

OPIEKUN NAUKOWY SKN FM

Prof. dr hab. Cezary Wójcik Profesor SGH i PAN, visiting professor w Harvard Kennedy School of Government i National Bureau of Economic Research. W przeszłości Dyrektor Biura ds. Integracji ze Strefą Euro w NBP (2007-2008), członek Rady Makroekonomicznej przy Ministrze Finansów i Radca Ministra (2004-2005), pracownik Europejskiego Banku Centralnego (2003–2004), Narodo-wego Banku Austrii i Wiedeńskiego Instytutu Międzynarodowych Studiów Porównawczych (2000–2002). Autor kilkudziesięciu publikacji naukowych z zakresu polityki pieniężnej i kursowej. Laureat nagrody City Bank Handlowy za szczególny wkład w rozwój nauki eko-nomii i finansów oraz Nagrody Prezesa Rady Ministrów za rozprawę habilitacyjną. Stypendy-sta Fulbrighta, Komisji Europejskiej, Tygodnika „Polityka”, Fundacji na Rzecz Nauki Pol-skiej, Ministra Nauki i Szkolnictwa Wyższego. Opiekun naukowy SKN FM oraz inicja-tor Monitoringu Makroekonomicznego. Kontakt: www.cezarywojcik.eu

KONSULTANT NAUKOWY MONITORINGU MAKROEKONOMICZNEGO

Dr Jarosław Janecki

Główny ekonomista banku Société Générale S.A. Oddział w Polsce. W latach 1994-1999 i 2002-2006 pracował w Ministerstwie Finansów, był Głównym Specjalistą w Departamencie Długu Publicznego oraz Radcą Ministra w Departamencie Polityki Finansowej, Analiz i Statystyki. Uczestniczył m.in. w pracach nad projektami budżetu państwa, programami konwergencji. Współpracował z instytucjami Unii Europejskiej. Był przedstawicielem Ministerstwa Finansów w pracach organów roboczych OECD. W 2005 r. pracownik OECD w Paryżu. Absol-went Uniwersytetu Łódzkiego, studiów Executive MBA prowadzonych na Uniwersytecie Łódzkim oraz Univer-sity of Maryland. Doktorat obronił w Szkole Głównej Handlowej w Warszawie, w Kolegium Zarządzania i Fi-nansów na podstawie pracy: „Funkcja reakcji Rady Polityki Pieniężnej NBP w latach 1998-2008. Aspekt ciągło-ści polityki pieniężnej.”

AUTORZY:

Martyna Izdebska (Redaktor Naczelny) [email protected] Studentka V roku SGH (Finanse i Rachunkowość). Interesuje się polityką pieniężną i asyme-trią informacji na rynkach finansowych, a poza uczelnią – wspinaczką skalną, slackliningiem i kulturą Azji Południowo-Wschodniej. Moderator debat oksfordzkich oraz symulacji ob-rad ONZ. Ukończyła praktykę w Gazecie Giełdy „Parkiet” oraz w Bankowym Funduszu Le-asingowym w Departamencie Zarządzania Ryzykiem. W SKN FM od 2008 r. do października 2010 r., pełniła funkcję członka zarządu. Biegle posługuje się językiem angielskim, komuni-katywnie niemieckim, uczy się hiszpańskiego.

Robert Kardaś (Współredaktor) [email protected] Absolwent dwóch kierunków studiów licencjackich na Uniwersytecie Gdańskim. Obecnie student V roku SGH (Finanse i Rachunkowość). Interesuje się rynkiem kapitałowym, w szczególności publicznym rynkiem giełdowym oraz rynkiem instrumentów pochodnych. W wolnym czasie lubi uprawiać sport, czytać książki o tematyce polityczno-historycznej. Mówi biegle po angielsku.

Grzegorz Powalski (Współredaktor) [email protected] Student V roku Wydziału Dziennikarstwa i Nauk Politycznych (Nauki Polityczne) oraz II roku SGH (Finanse i Rachunkowość). Przez rok studiował również na Uniwersytecie Maltań-skim. Interesuje się powiązaniami polityki z sektorem finansowym. Dobrze włada językiem angielskim, zna też język niemiecki i podstawy hiszpańskiego. Do jego pozanaukowych zain-teresowań należą dyplomacja i żeglarstwo.